Le crédit immobilier est devenu plus cher depuis un an à cause de la remontée brutale des taux d’intérêts. S’il est toujours possible d’obtenir un taux compétitif dès lors qu’on a un dossier premium, l’économie est encore plus significative en négociant l’assurance emprunteur. L’intérêt financier de la délégation d’assurance se joue également sur toute la durée du crédit. Explications.

L’importance de l’assurance emprunteur

Bien que non obligatoire d’un point de vue légal, la souscription à une assurance de prêt est indispensable pour décrocher le financement de son projet d’achat immobilier. Les banques l’exigent pour sécuriser l’emprunt en cas de coups durs qui vous empêcheraient d’assumer pleinement votre dette. Si vous venez à décéder prématurément avant le terme du crédit, vos héritiers sont déchargés de la dette.

Garanties de l’assurance de prêt

L’assurance de prêt immobilier repose sur les garanties suivantes :

- la garantie décès : si vous décédez, l’assurance rembourse à la banque le capital restant dû.

- la garantie PTIA ou Perte Totale et Irréversible d’Autonomie : vous devenez invalide à 100%, l’assurance rembourse à la banque le solde du prêt.

- les garanties incapacité et invalidité : la garantie ITT assurance (Incapacité Temporaire Totale de travail) intervient en cas d’arrêt de travail pour compenser tout ou partie de mensualités de crédit sur une durée limitée à 1095 jours. Au-delà, si elles ont été souscrites, entre en jeu la garantie IPP (Invalidité Permanente Partielle) ou la garantie IPT (Invalidité Permanente Totale).

Les garanties décès-PTIA sont obligatoires et sont ensuite complétées par les garanties incapacité/invalidité selon votre profil d’assuré. Est plus rarement exigée par le prêteur la garantie perte d’emploi qui intervient en cas de chômage économique de l’assuré salarié en CDI.

En fonction des risques que vous incarnez, la banque définit les garanties qu’elle exige pour vous accorder le financement. Elle doit vous remettre une fiche standardisée d’information qui détaille les garanties requises et les conditions de leur mise en jeu.

Coût de l’assurance de prêt

Protection double pour la banque et l’emprunteur, l’assurance de prêt immobilier est un produit complexe, trop souvent relégué au second plan ou carrément ignoré lors d’une demande de prêt bancaire. C'est un préjudice financier pour l’emprunteur car l’assurance représente le deuxième coût d’un crédit immobilier après les intérêts. En moyenne, elle pèse un tiers du coût global exprimé par le TAEG (Taux Annuel Effectif Global).

Son coût dépend de plusieurs paramètres, au premier rang desquels votre âge et votre état de santé. Plus vous êtes âgé, plus l’assurance est chère. Et si vous présentez des risques accrus pour raisons de santé, le surcoût est immédiat. Rappelons que la souscription se fait via un questionnaire de santé assurance prêt immobilier qui vise à renseigner l’organisme assureur sur votre historique de santé, mais aussi sur la pratique éventuelle d’un sport dangereux, le fait d’être fumeur ou non-fumeur ou encore l’exercice d’un métier à risques.

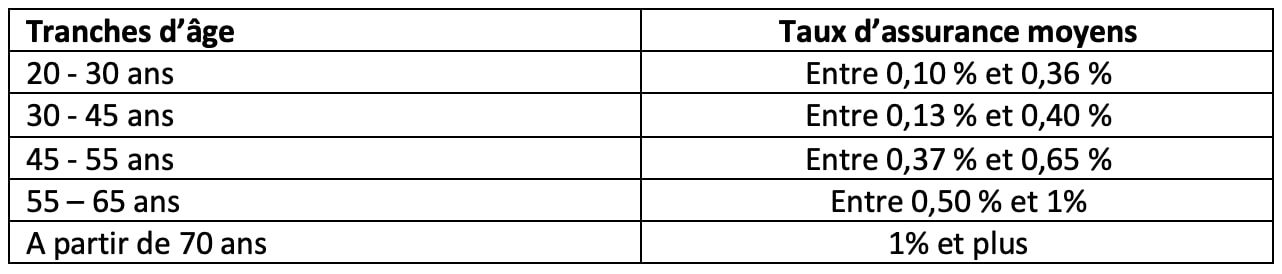

Voici par tranche d’âge le coût moyen de l’assurance emprunteur :

Entre un jeune actif et un senior après 55 ans, le delta est énorme, mais vous avez l’opportunité de négocier au mieux le taux d’assurance en vous appuyant sur la réglementation.

Libre choix de l’assurance emprunteur

Depuis septembre 2010, la loi Lagarde assurance emprunteur vous autorise à choisir librement le contrat d’assurance en garantie de votre prêt immobilier. Elle introduit le principe de délégation d’assurance qui permet de souscrire une formule alternative à celle de la banque. Vous n’êtes pas obligé de souscrire à l’offre bancaire d’assurance si vous trouvez mieux ailleurs, ce qui n’est nullement une option, mais une certitude !

Rente bancaire en assurance emprunteur

Le marché de l’assurance emprunteur est partagé entre les bancassureurs, c’est-à-dire les banques qui commercialisent leurs propres contrats groupe ou collectifs, et les prestataires externes qui proposent des offres individualisées sur-mesure.

Les banques détiennent plus de 85% de parts de marché, alors qu’elles sont jusqu’à trois fois plus chères. Elles affichent des marges jusqu’à 70% sur ce produit auquel l’emprunteur ne peut se soustraire s’il veut obtenir son crédit. Distorsion du marché ou quasi-monopole ? Le législateur va tenter d'y remédier.

Délégation d’assurance emprunteur

Contrat groupe ou contrat individuel ? La question est vite tranchée si l’on fait jouer la concurrence. En utilisant un comparateur d’assurance prêt immobilier en ligne, vous accédez aux meilleures offres du marché et pouvez constater qu’elles sont bien moins chères que le contrat de votre banque, à garanties équivalentes.

Déléguer l’assurance emprunteur est une des astuces pour rester sous le taux d’usure en 2023. Mais saviez-vous que la délégation d’assurance vous est acquise tout au long de la durée de remboursement ?

Changer d’assurance emprunteur avec la loi Lemoine

Pour rendre plus effectif le libre choix du contrat d’assurance emprunteur, le législateur a mis en place deux autres dispositifs successifs à la loi Lagarde, visant le changement d’assurance en cours de prêt :

- la loi Hamon de juillet 2014 : le changement de contrat d’assurance est possible à tout moment durant les 12 premiers mois du crédit immo.

- la loi Bourquin de janvier 2018 : au-delà de la première année, l’emprunteur bénéficie de la résiliation infra-annuelle à date d’échéance.

Contournées par les banques pour empêcher toute démarche de résiliation/substitution, ces deux lois se sont révélées peu efficientes, et ont été remplacées par la loi Lemoine. Depuis le 1er septembre 2022, tout emprunteur a le droit de changer d’assurance de prêt immobilier à tout moment et sans frais, sans devoir attendre la date d’échéance. En supprimant la contrainte temporelle, le législateur facilite le changement de contrat.

Depuis septembre 2022, les courtiers constatent un boom du changement d’assurance de prêt immobilier. Les emprunteurs ont bien compris l’intérêt financier de résilier le contrat en cours de prêt. Selon l’Apcade, un collectif de courtiers, l’économie moyenne grâce à la loi Lemoine est de 10 000€, les plus gros emprunts pouvant générer jusqu’à 25 000€ d’économie sur la durée résiduelle de remboursement.

N'attendez plus pour réduire le coût de votre crédit immobilier et préserver votre pouvoir d’achat en 2023. Changez sans tarder d’assurance emprunteur avec la loi Lemoine ! Plus tôt vous engagez la démarche, plus important sera le gain. Consultez votre baromètre du pouvoir d’achat immobilier de mars 2023 pour constater l’impact financier de la délégation d’assurance emprunteur sur votre budget.

Sollicitez les services d’un courtier en assurance emprunteur pour vous accompagner dans la recherche de l’assurance crédit immobilier la plus compétitive, en conformité avec l’exigence réglementaire d’équivalence de garanties.