Alors que la hausse des taux d’emprunt continue en novembre 2022, que les prix immobiliers ne mollissent pas ou peu et que l’usure est toujours un facteur de blocage, nombreux sont les ménages à espérer des conditions plus favorables en 2023. Est-ce la bonne attitude ?

Hausse continue des taux d’emprunt

C’est le marronnier de l’année 2022 en matière de crédit immobilier : les taux d’intérêt n’en finissent d’augmenter depuis février 2022 dans le sillage de la guerre en Ukraine, qui bouleverse les conditions monétaires et propulse l’inflation à son plus haut niveau depuis mars 1981 (6,2% sur un an fin octobre 2022). Les banques commerciales empruntent auprès de la Banque Centrale Européenne à des taux qui ont plus que doublé en quelques mois : entre fin juillet et octobre de cette année, le taux de refinancement est passé de 0% à 2%, et un nouvel ajustement de 50 points est programmé en décembre 2022.

Comme facteur aggravant, il faut ajouter la hausse du rendement de l’OAT 10 ans. L’emprunt obligataire de l’État français sur 10 ans, indice sur lequel se basent les banques pour déterminer les taux d’emprunt fixes, affiche un taux au-delà de 2% depuis fin août 2022.

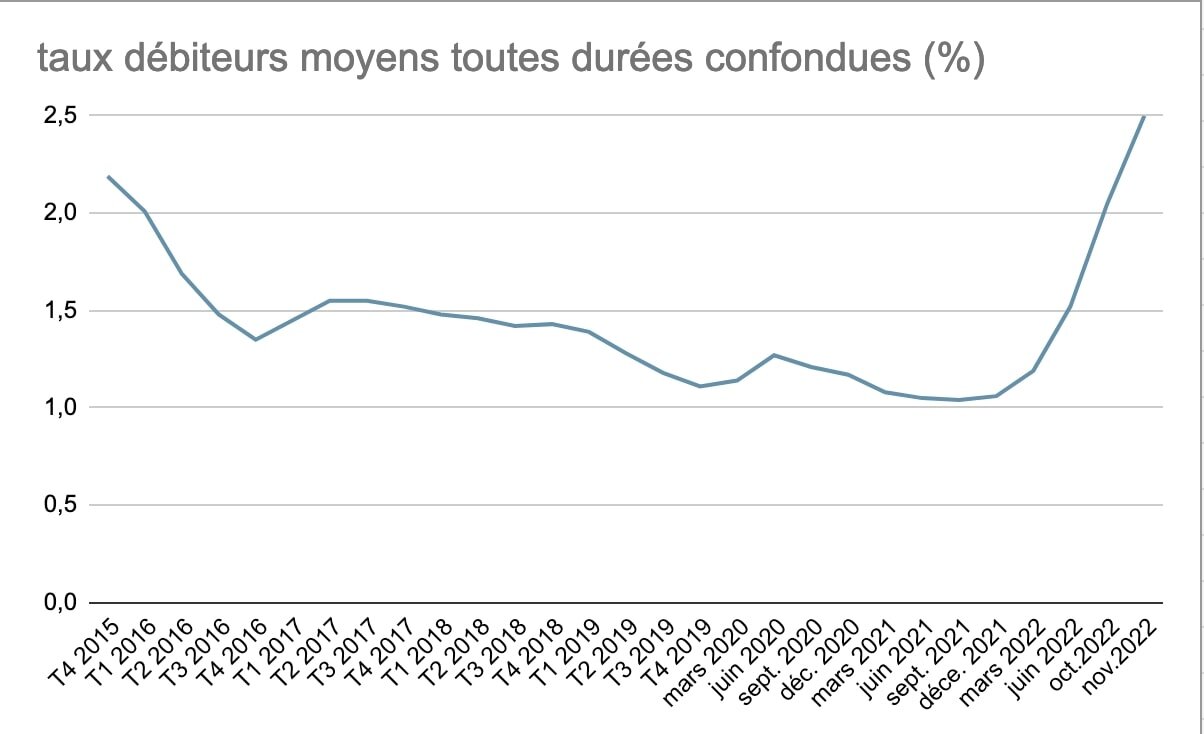

Fin 2021, les taux des crédits immobiliers se situaient autour de 1% (hors assurance emprunteur et coût des sûretés). En novembre, ils dépassent les 2%, et tutoient les 2,50% sur les durées les plus usitées (20 ans et plus). Les taux sont au plus haut depuis 7 ans selon l’Observatoire Crédit Logement/CSA, organisme qui analyse chaque mois les nouveaux prêts immobiliers octroyés aux particuliers. Le graphique ci-dessous permet de mesurer l’évolution et la rapidité du mouvement :

source Observatoire Crédit Logement/CSA

Cette course en avant va-t-elle s’arrêter ? Le pouvoir d’achat immobilier est en chute libre en 2022 et les courtiers en crédit immobilier pronostiquent des taux à plus de 3% début 2023, avant une stabilité autour de 3,50% vers la mi-2023. Avec une capacité d’endettement de 1 000€ par mois, vous pouvez emprunter aujourd’hui 188 714€ sur 20 ans (taux assurance déléguée à 0,13%), contre 217 442€ en décembre 2021. Vous avez perdu 28 728€ de pouvoir d’achat immobilier ! Si le taux grimpe à 3,50%, le montant empruntable chute à 172 426€.

Pour relativiser, précisons qu’en Grande-Bretagne et aux USA, les ménages empruntent en moyenne à 7%. Les Français sont et resteront plutôt bien lotis, en dépit des perspectives de hausse en 2023.

Augmentation des prix immobiliers en 2022

La hausse des taux d’emprunt se télescope avec celle des prix immobiliers. À l’échelle nationale, les valeurs ont gagné 4,6% dans l’ancien depuis janvier 2022. La progression est plus forte dans les zones rurales (+7,2%), alors que les métropoles affichent une hausse moyenne de 4,7%.

Même si on note une décélération, les prix continuent d’augmenter, sauf à Paris où ils perdent 0,4%. On s’oriente probablement vers une baisse des prix dans les grandes villes en 2023 en lien avec les contraintes réglementaires qui pèsent sur les propriétaires bailleurs. Ceux qui n’ont pas les moyens financiers de rénover leur bien mal classé sur l’échelle du DPE (Diagnostic de Performance Énergétique) n’auront plus le droit de louer à partir de janvier 2023, d’où cet afflux de passoires thermiques sur le marché. Mieux vaut se débarrasser au plus vite d’un logement bientôt inlouable, quitte à réduire ses prétentions.

Crédit immobilier ou le couperet du taux d’usure

La problématique du crédit immobilier ne repose pas sur la hausse des taux, qui restent à des niveaux propices à l’achat, car très nettement inférieurs à l’inflation, mais sur les taux d’usure 2022, incapables de s’ajuster à l’évolution des taux d’emprunt en temps réel. Les taux d’usure sont calculés à un rythme trimestriel sur la base des TAEG moyens octroyés, alors que les taux débiteurs bougent constamment ces derniers mois. Ce décalage de trois mois voire plus prend en tenailles les candidats à l’emprunt par le redoutable effet ciseau.

Les banques ne prêtent plus, et ce n’est pas une intox ! Malgré la hausse du taux d’usure au 1er octobre 2022, une demande de crédit immobilier sur deux est actuellement refusée. On parle de dossiers parfaitement finançables, dont le taux d’endettement n’excède pas les 35% selon la norme en vigueur depuis deux ans. Il est impossible d’intégrer dans le TAEG (Taux Annuel Effectif Global) tous les frais inhérents au crédit avec un taux débiteur à 2,50%, tout en restant sous le taux d’usure à 3,05% (sur 20 ans et plus).

Seuls les profils premium accèdent au crédit immobilier, ceux qui peuvent emprunter sur les durées les plus courtes, mettre sur la table un apport personnel conséquent (au moins 20% du montant de l’opération), qui bénéficient d’une belle épargne de précaution (au moins 6 mensualités) et respectent haut la main tous les critères de solvabilité (emploi stable et bien rémunéré, comptes dans le vert). Ceux-là ont la chance de concrétiser leur projet immobilier, et même de profiter des bénéfices de la loi Lemoine 2022, qui leur permet de changer d’assurance emprunteur dans la foulée pour réduire le coût de leur crédit.

Si votre achat immobilier est une nécessité, jouez contre la montre ! Les taux augmentent vite, ne tardez pas pour faire éditer une offre de prêt, indispensable pour signer le compromis de vente, au risque de voir votre capacité d’endettement s’amenuiser encore plus. On peut toutefois raisonnablement parier sur une amélioration de la situation au printemps 2023, avec la stabilisation des taux, et peut-être, une réforme des taux d’usure en 2023, comme l’appellent de leurs vœux tous les professionnels de l’immobilier, à commencer par les courtiers, aux premières loges du désarroi des ménages emprunteurs.