Elément indispensable à toute demande de crédit immobilier, l'assurance de prêt bénéficie depuis quelques années d'un cadre réglementaire censé faciliter le libre choix pour l'emprunteur. Les banques font de la résistance, bien décidées à conserver un marché aux marges confortables qu'elles détiennent encore à plus de 80%. Les offres externes sont pourtant bien souvent mieux adaptées et moins chères que les assurances bancaires. Comment ne pas se laisser imposer le contrat de la banque prêteuse ? En étant bien informé des dispositifs légaux et en sollicitant les courtiers spécialisés.

La loi favorise le libre choix de l'emprunteur

Quatre grandes étapes réglementaires jalonnent l'histoire de l'assurance de prêt : les lois Murcef, Lagarde, Hamon et Sapin II vont renforcer au fil des années le libre choix de l'emprunteur, la dernière lui permettant de l'exercer concrètement sur toute la durée de son prêt. Il aura fallu plus de quinze ans au législateur pour briser un monopole bancaire que la substitution annuelle accordée à compter de janvier 2018 devrait enfin éroder.

Déliaison du crédit et de l'assurance

Première en date, la loi Murcef qui interdit la vente liée ou subordonnée depuis décembre 2001. Cette pratique consiste à imposer au consommateur qui veut acquérir un produit ou bénéficier d'un service à titre onéreux l'achat d'un second produit ou service. Les banques en ont abusé pour vendre leur assurance de groupe, laissant croire à l'emprunteur que l'adhésion à son contrat est la condition sine qua non à l'octroi du prêt immobilier. Accusée de "loi fourre-tout", cette réglementation des relations entre les établissements de crédits et leurs clients aura eu pour mérite de procéder à un alignement du secteur bancaire sur le régime de droit commun. Le problème reste l'appréciation du caractère dissociable ou indissociable des produits ou services. Les banques ont entretenu le mythe que l'assurance décès-invalidité est indissociable du prêt. Pourtant, l'assurance n'est pas obligatoire d'un point de vue juridique, l'interdiction de vente groupée devrait de fait s'appliquer.

Il faudra attendre dix ans pour que la loi Lagarde renforce la loi Murcef en apportant une disposition lourde de conséquences : les banques n'ont plus la possibilité de conditionner l'octroi du crédit à la souscription de leur propre assurance. L'emprunteur est donc libre de choisir le contrat qui lui convient et c'est à la banque prêteuse de l'informer de cette faculté au moyen d'une fiche standardisée d'information lui permettant de mieux comparer les offres. La décision de la banque d'accepter ou de refuser le contrat alternatif est subordonnée à l'équivalence du niveau de garantie, une notion que la loi a eu la légèreté de ne pas préciser. Cette notion est pourtant centrale car elle est la seule à pouvoir permettre la comparaison des offres entre elles. Les banques vont s'engouffrer dans la brèche et continuer sans mal à imposer leurs contrats, d'autant que la loi n'a prévu aucune sanction.

Changer d'assurance durant les 12 premiers mois

Arrive en juillet 2014 la loi Hamon relative à la consommation. Puisqu'il est difficile de souscrire une assurance externe en amont d'une demande de prêt, offrons la possibilité à l'emprunteur de le faire en aval. Durant les douze premiers mois suivants la signature du contrat de crédit, l'emprunteur peut dénoncer l'assurance groupe de la banque et la substituer par un contrat à garanties au moins équivalentes. Là encore, l'écueil aura été de ne pas préciser d'emblée la notion d'équivalence du niveau de garantie. De nouveau la délégation d'assurance de prêt se heurte au pouvoir d'appréciation des banques.

Le problème est résolu en octobre 2015 par le Comité consultatif du secteur financier (CCSF) qui définit une liste de critères permettant d'effectuer une comparaison entre le niveau de garantie exigé par la banque et celui des contrats proposés par les assureurs externes. Parmi les 18 critères sélectionnés par le CCSF, la banque en choisit au plus 11 portant sur la garantie décès-invalidité, auxquels elle peut ajouter 4 critères pour la garantie perte d'emploi. La banque est soumise à 4 contraintes :

- rendre public les critères qu'elle choisit sur tout support commercial, notamment sur la fiche standardisée d'information (FSI) qui doit énoncer de manière claire et lisible la définition et la description des types de garanties proposées au titre de l'assurance à l'emprunteur"

- remettre la fiche personnalisée dès la première simulation

- rendre réponse à la demande de délégation dans les 10 jours ouvrés

- motiver par écrit tout refus d'assurance déléguée.

Tout dysfonctionnement (cause dilatoire par exemple) peut être signalé à l'ACPR (Autorité de Contrôle Prudentiel et de Résolution) qui pourra sanctionner la banque d'une amende de 3 000 euros.

Changer d'assurance en cours de prêt

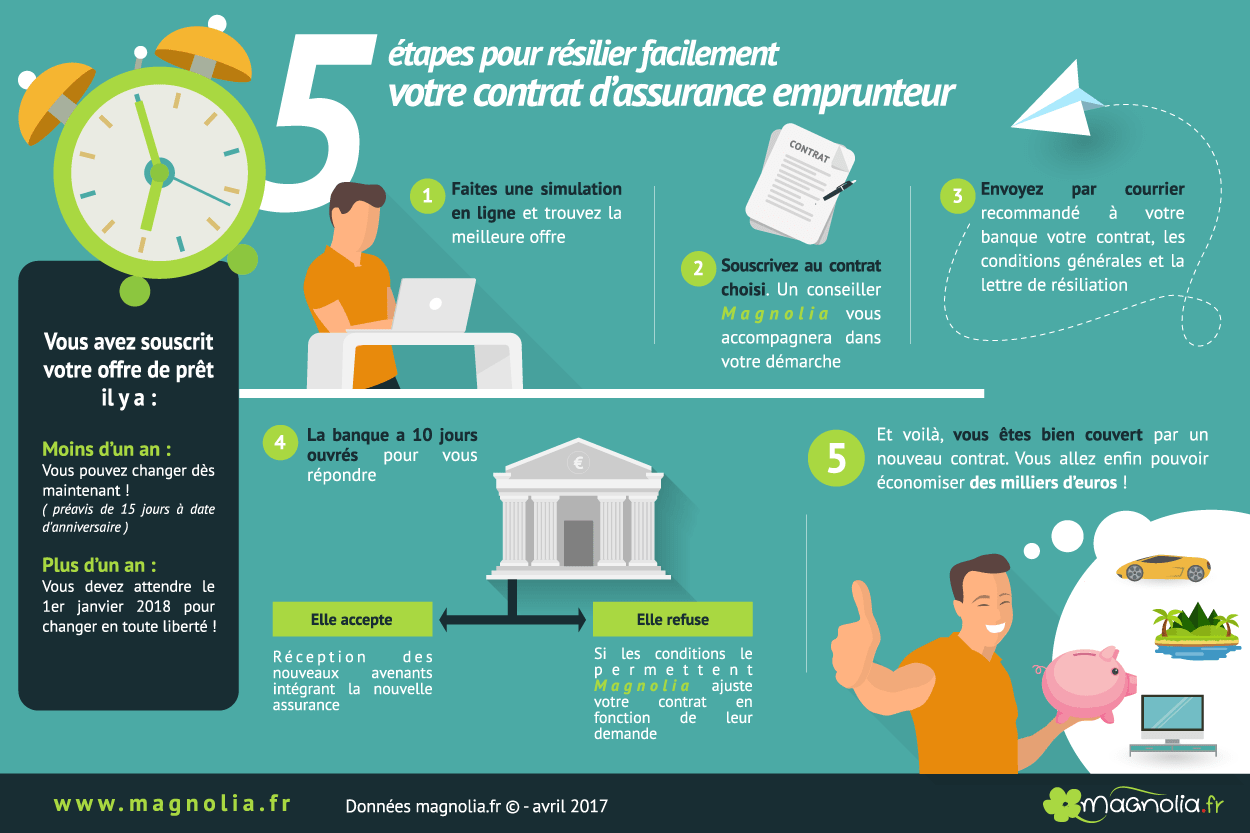

Ultime étape législative, la substitution annuelle de l'assurance. L'amendement Bourquin de janvier 2017 supprime toute contrainte temporelle en offrant la possibilité à l'emprunteur de changer d'assurance à chaque échéance s'il le souhaite. Ce texte ne remet pas en cause la possibilité de substitution aujourd'hui prévue pendant le délai de 12 mois après la signature de l'offre de prêt. Accordée à tout nouvel emprunteur depuis février 2017, la faculté de substitution annuelle entrera en vigueur pour tous les contrats en stock dès janvier 2018. L'accord de la banque reste conditionné à l'équivalence du niveau de protection.

Comparaison est raison : l'équivalence de niveau de garanties

En matière d'assurance de prêt, seule la comparaison des garanties peut valider l'adéquation du contrat alternatif avec le contrat bancaire. Les banques affichent désormais clairement leurs intentions. L'emprunteur peut donc présenter une offre individuelle répondant objectivement a minima aux garanties exigées par l'organisme prêteur. Comment repérer les contrats compatibles avec les exigences de la banque ?

Faire appel aux services d'un courtier spécialisé en assurance de prêt est la démarche à adopter. Les termes assurantiels sont complexes et la rédaction des contrat souvent sujette à interprétation. Par son expertise, le courtier sait identifier les contrats externes, adaptés à la situation de l'emprunteur, qui supportent la comparaison avec le contrat groupe de la banque.

L'intermédiation du courtier, utile pour dialoguer d'égal à égal avec le conseiller bancaire, permet de contrer les éventuels blocages et d'appuyer un dossier étayé par une réglementation aujourd'hui clarifiée. Ce professionnel intervient aussi pour soutenir les demandes d'assurance de prêt des personnes en situation de risques aggravés ou ayant des antécédents médicaux.

L’enjeu est autant d’exercer son libre choix que de souscrire la meilleure protection. Les offres externes sont individualisées, adaptées à la situation de chaque emprunteur, tandis que les contrats bancaires sont mutualisés pour répondre à la communauté des emprunteurs. Les jeunes actifs, mais aussi les seniors sont les perdants des contrats groupe, les premiers car ils paient plus cher, les seconds parce qu’ils sont simplement exclus des garanties standardisées. Le courtier a pour mission de sélectionner la formule adéquate selon le profil de son client et ses risques spécifiques. Il permet de gagner du temps en effectuant un travail comparatif des meilleures assurances du marché.

Magnolia.fr offre à tout emprunteur l’opportunité de trouver gratuitement l’assurance adaptée à son profil au meilleur tarif en comparant plus de 20 contrats issus de l'offre des leaders du marché.