Les taux d’intérêts des crédits immobiliers ont continué leur progression en mai 2023. La hausse est constante depuis le début de l’année 2022 et cela ne devrait pas s’arrêter là. Alors qu’hier le gouvernement a rendu publiques les préconisations du CNR pour tenter de juguler la crise du logement, juin s’entame comme un nouveau mois compliqué pour les candidats à l’emprunt immobilier.

Jusqu’où monteront les taux de crédit immobilier en 2023 ?

Selon les demandes de financement traitées par le courtier Cafpi, les ménages ont pu emprunter en moyenne à 3,36% sur 20 ans et à 3,48% sur 25 ans (hors assurance de prêt immobilier et coût des sûretés), soit 19 points de base additionnels par rapport au mois d’avril 2023. La hausse est moins marquée sur la durée de 15 ans : 3,10% contre 3,08%.

On est peu ou prou dans l’épaisseur du trait des données fournies par l’Observatoire Crédit Logement/CSA issues des crédits octroyés par la majorité des banques françaises. En mai dernier, les taux moyens s’affichaient comme suit (par rapport à avril 2023) :

-

15 ans : 3,15% contre 3,03%

-

20 ans : 3,38% contre 3,21%

-

25 ans : 3,52% contre 3,38%

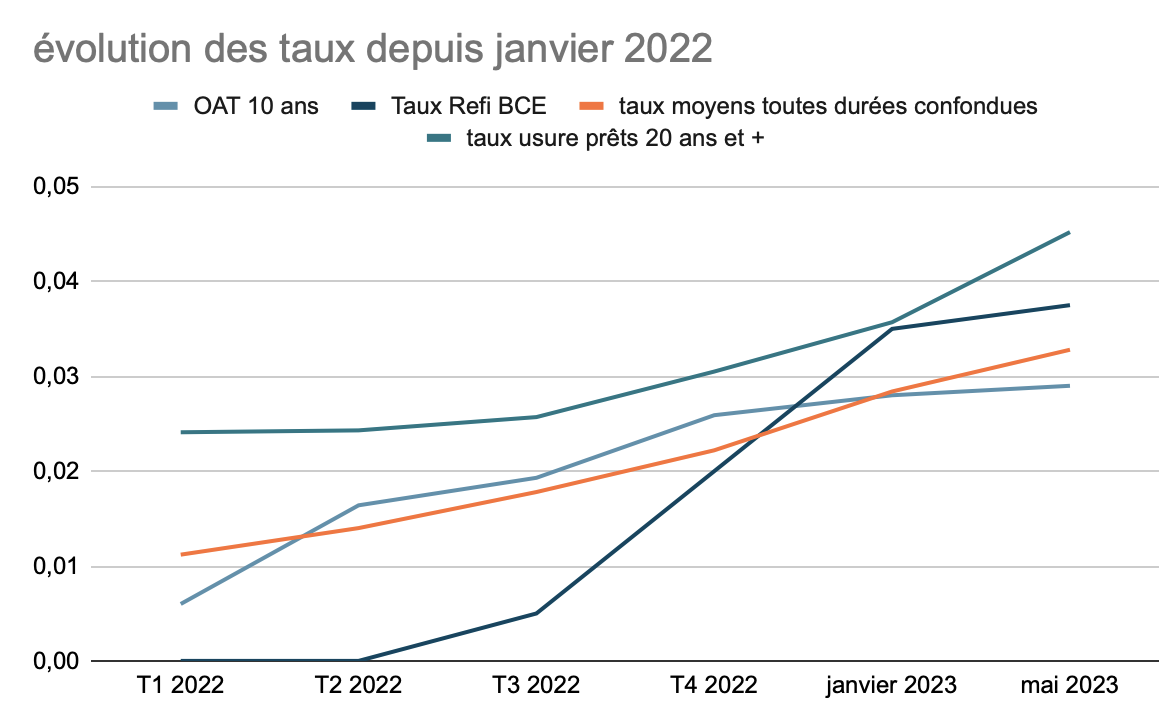

Les taux ont augmenté de 19 points de base en moyenne depuis début 2023 et ont gagné 93 points depuis décembre 2022. La revalorisation très nette du taux d’usure en janvier dernier et sa mensualisation à compter de février ont accéléré la progression des taux. En mai, pour 75% des emprunteurs qui s’endettent sur 25 ans, le taux excédait 3,50%, soit le niveau constaté à l’automne 2012. Si les taux progressent de mois en mois depuis janvier 2022, la hausse a quelque peu ralenti en mai.

Selon les courtiers, les taux vont poursuivre leur marche en avant dans les semaines à venir et s’approcher des 4% d’ici la fin de l’été, en attendant que les conditions monétaires se stabilisent. Un crédit immobilier coûte désormais 25% plus cher qu’au début 2022, lorsque les taux étaient au plancher. Un courtier est plus que jamais votre allié en 2023 pour décrocher le financement de votre projet immobilier dans une période où les banques redoublent de vigilance face à l’inflation et compte tenu de leur faible profitabilité sur les nouveaux crédits.

Voici un graphique qui met en perspective les taux d’emprunt et le taux d’usure sur 20 ans et plus, en parallèle de l’OAT 10 ans et du taux de refinancement de la Banque Centrale Européenne, deux paramètres de l’évolution du contexte monétaire :

Mesures pour répondre à la crise du logement

L’envolée des taux d’emprunt est la conséquence de la dégradation du coût des ressources pour les banques de détail et de la mensualisation du taux d’usure qui a permis à ces dernières d’ajuster leurs barèmes à ce contexte inflationniste plus rapidement.

Le 10 mai dernier, la Banque Centrale Européenne a de nouveau augmenté son taux de refinancement, qui est ainsi passé de 3,50% à 3,75%, après un démarrage à 0% en juillet 2022. Les perspectives d’inflation demeurant encore trop élevées, l’institution continue de durcir les conditions monétaires pour freiner le recours au crédit et activer la baisse des prix. Son objectif est d’assurer un retour au plus tôt de l’inflation au niveau de 2%, ce qui n’exclut nullement une nouvelle hausse des taux directeurs dans les semaines à venir.

À l’échelle locale, la France réagit mollement à la crise du logement qui s’installe, consécutive à la politique restrictive d’accès au crédit. Détaillées hier par la première ministre Élisabeth Borne, les mesures envisagées par le gouvernement manquent cruellement d’envergure. Issues de la concertation qui aura duré six mois entre les acteurs du logement et du Conseil National de Refondation (CNR), elles sont d’ores et déjà considérées comme des « mesurettes » par les professionnels.

L’électrochoc n’aura pas lieu. Pas question d’encadrer les prix du foncier, ce qui était pourtant préconisé. Le PTZ est prolongé jusqu’en 2027, mais supprimé pour la maison neuve individuelle, ce qui hérisse les promoteurs : la maison individuelle va devenir un produit réservé à une élite, les primo-accédants, souvent des jeunes ménages, en étant exclus car privés de l’aide financière du PTZ qui peut représenter jusqu’à 40% du montant de l’opération.

Par cette décision, l’État veut favoriser l’achat dans les logements collectifs neufs dont les ventes se sont effondrées de 34% depuis le début de l’année. On est loin des désirs des ménages pour qui l’habitat a pris une autre dimension depuis la crise sanitaire du Covid : les maisons dans les communes petites et moyennes et en zone rurale suscitent un vif engouement.

Mensualisation du taux d’usure jusqu’à fin 2023

Parmi les mesures annoncées, on retiendra la prolongation de la mensualisation du taux d’usure jusqu’à fin 2023, alors qu’elle devait initialement arriver à terme en juillet prochain. Mise en place de manière temporaire depuis février 2023, la révision mensuelle du taux plafond est censée faciliter l’accès au crédit immobilier en permettant aux banques d’ajuster plus régulièrement leurs barèmes en conséquence des contraintes monétaires. Le taux d’usure en juin 2023 s’affiche à 4,68% pour les prêts d’une durée de 20 ans et plus.

Le gouvernement s’est dit par ailleurs favorable à un assouplissement des règles d’octroi du crédit immobilier. Problème, la décision appartient à la Banque de France qui, pour l’heure, refuse toute concession à la marge sur le taux d’endettement (35% des revenus nets, assurance emprunteur comprise) et de la durée de remboursement à 25 ans. Le régulateur doit se prononcer le 13 juin prochain.