Le coût de votre assurance emprunteur peut être calculé de différentes façons, ce qui a le don de rendre encore plus complexe un produit caractérisé par son manque d'accessibilité pour les néophytes. Banques et assureurs ont affiné leurs mécanismes pour mieux égarer le consommateur et lui faire payer le prix fort. Explications.

Assurance de prêt : cher et complexe

L'assurance souscrite en couverture d'un crédit immobilier coûte cher, très cher même pour les personnes qui représentent des risques accrus aux yeux des assureurs. Elle pèse en moyenne 40% du coût global du crédit, mais s'alourdit jusqu'à atteindre 70% des dépenses induites. Pour certains profils, l'assurance coûte autant voire plus que les intérêts d'emprunt.

Pour payer moins cher, il faut négocier et faire jouer la concurrence, une faculté permise par la réglementation depuis septembre 2010 (loi Lagarde) : nulle banque ne peut vous imposer son contrat interne et doit accepter toute offre alternative présentant au moins des garanties équivalentes. Cet exercice de comparaison des contrats est salutaire mais bien difficile à mettre en œuvre tant les opérateurs cherchent à noyer le poisson. Pour comparer en toute objectivité, encore faut-il le faire sur les mêmes bases.

Le marché de l'assurance de prêt immobilier est vaste, divisé entre les bancassureurs et les alternatifs, les premiers tirant la couverture à eux avec plus de 85% des cotisations engrangées. Si la tarification en assurance crédit dépend des risques incarnés par l'emprunteur en matière de santé, profession, habitudes comportementales, et des caractéristiques du prêt, le calcul varie d'un prestataire à l'autre. À garanties équivalentes, deux contrats n'auront pas le même tarif en fonction des marges du prestataire, également selon la méthode de calcul employée. Accrochez-vous !

Cotisations fixes ou dégressives d'une assurance de prêt

Le coût de l'assurance est calculé sur la base du capital initial : la cotisation est constante et ne bouge pas sur la durée totale de l'emprunt. D'une mensualité à l'autre, vous payez toujours le même montant d'assurance.

Le coût de l'assurance est calculé sur la base du capital restant dû : à chaque échéance, le montant de l'assurance décroît au rythme du remboursement du capital emprunté.

Rien de bien compliqué dans ces deux mécanismes. Avec un même taux d'assurance prêt immobilier, la première méthode coûte plus cher que la seconde. En vous référant au tableau d'amortissement, seul document qui détaille mois par mois et année après année le coût de votre crédit immobilier, vous constaterez l'énorme différence de coût entre les deux modes de calcul.

Vous empruntez 200 000€ sur 20 ans couverts par une assurance au TAEA (Taux Annuel Effectif Assurance) de 0,40%. Sur le capital emprunté, votre assurance vous coûte 16 000€ ; sur le capital restant dû, le coût descend à 8 140€.

Trop facile ! Malheureusement, le diable se cache dans les détails. Le TAEA sur le capital restant dû est généralement plus élevé que le TAEA sur le capital initial. Les cotisations sont bien plus lourdes en dégressif sur les premières échéances, mais sur la durée totale de l'emprunt, vous êtes gagnant. Sauf si vous remboursez votre crédit avant son terme. Vous perdez alors le bénéfice d'une tarification dégressive de l'assurance.

La tarification sur le capital initial était à l'origine essentiellement utilisée par les réseaux bancaires, quelques grands groupes mutualistes continuent de l'employer (Crédit Agricole et Crédit Mutuel). Les assureurs alternatifs utilisent plus volontiers la méthode des cotisations dégressives, mais ces dernières années, ils développent aussi la première méthode. Au fur et à mesure de l'ouverture du marché, les opérateurs ont complexifié leurs offres, rendant la comparaison nettement plus ardue.

Assurance de prêt : cotisations variables

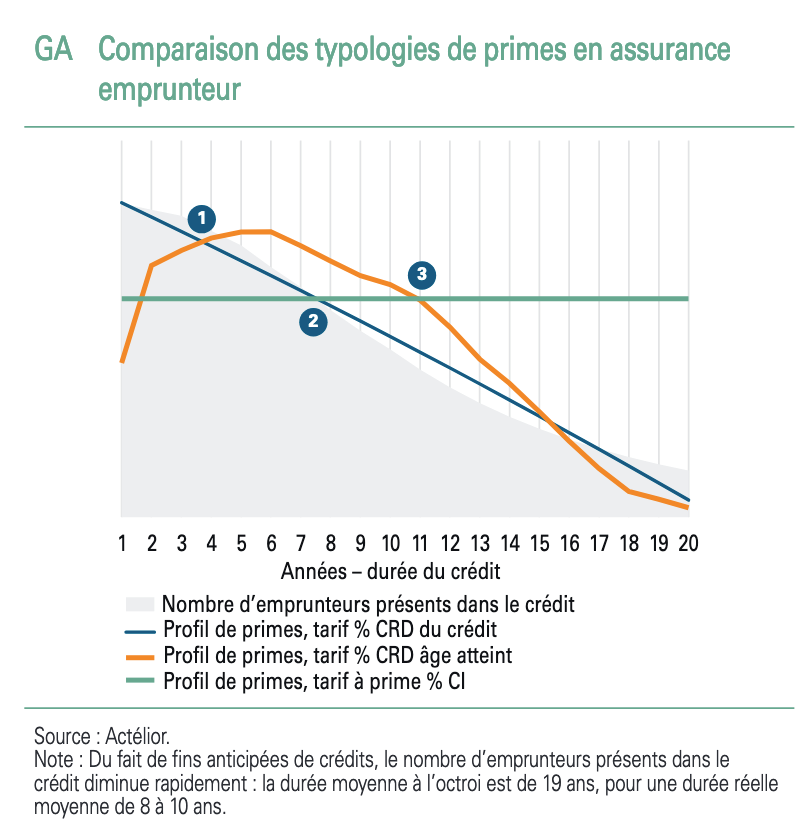

La tarification assise sur le capital restant dû (CRD) conduit à des primes variables sur la durée du prêt comme on l'a vu plus haut. Avec le développement des contrats alternatifs, on voit apparaître un second type de primes assises sur le CRD, les primes dites à l'âge atteint.

Le niveau de prime est cohérent avec le profil de risque pour l'assureur, et défini au moment de la souscription pour chaque année du prêt selon un calcul très complexe qui mêle les risques de maladie et d'accident, les statistiques de décès et la rentabilité de l'opérateur. Pour des profils et des conditions tarifaires strictement identiques, le tarif en “CRD âge atteint” est limité dans les toutes premières années du prêt, avant de grimper puis de redescendre.

Pour le dernier bilan du Comité Consultatif du Secteur Financier sur l'assurance emprunteur, le cabinet Actélior a comparé les 3 méthodes de calcul sur la base d'un crédit type de 20 ans et de trois profils de primes équivalents qui conduisent au même montant de primes perçues par l'assureur sur la durée totale de l'emprunt.

Les tarifs CRD et CRD âge atteint anticipent tous deux les primes sur les premières années du prêt, mais au bout de 8 à 10 ans, durée réelle des crédits immobiliers, la charge est inverse pour l'emprunteur : la tarification sur le capital initial engendre un coût inférieur de 17% par rapport au calcul “CRD âge atteint” et de 21% par rapport au calcul “CRD”.

Le rapport du CCSF avoue sans détour que "ces modalités de tarification peuvent être difficilement comprises par les consommateurs et rendre difficile la comparaison des tarifs".

Vous n'êtes pas au bout de vos peines, car voici une quatrième et dernière méthode, heureusement marginale mais opérée par deux grandes enseignes distributrices de crédit immobilier, la Banque Populaire et la Caisse d'Épargne du groupe BPCE.

Le prêt lissé avec une assurance

La cotisation d'assurance est calculée sur le CRD mais intégrée dans les mensualités globales fixes. L'emprunteur paie chaque mois le même montant. Le tour de passe-passe consiste à charger la cotisation d'assurance en début de prêt, réduisant ainsi l'amortissement du capital. En cas de remboursement anticipé, le capital restant dû est bien plus élevé qu'avec les trois autres mécanismes de calcul de l'assurance.

Ces 4 méthodes de calcul de l'assurance vous permettent d'optimiser le coût global de votre crédit immobilier, encore faut-il être capable d'anticiper la durée réelle de votre emprunt. Si les tarifs dégressifs sont plus intéressants sur la durée théorique du crédit, à partir de 8 ou 10 ans, qui est la durée effective moyenne des crédits immobiliers, vous êtes perdant.

La forte concurrence en assurance de prêt a permis aux tarifs de baisser. Entre 2020 et 2021, les prix ont décru de 13% comme l'a indiqué tout récemment le site Good Value for Money. Mais l'emprunteur en profite difficilement en raison de l'extrême difficulté à comparer assurance prêt immobilier.

Seul un courtier indépendant et spécialisé comme Magnolia.fr peut vous guider en toute objectivité, afin que vous puissiez être couvert en toutes circonstances par une assurance sur-mesure au juste prix.